9月1日,联采办发布《联盟地区药品采购集中文件》,明确采购品种、范围、采购量、规格、时间等,这标志着“4+7”全国扩面正式拉开序幕。相比于首批带量采购,此次集采有6大亮点。

米内网总经理/首席研究员张步泳认为,“4+7”带量采购扩面对我国药品终端市场影响重大,未来3年随着全国TOP200仿制药品种逐渐过评,到2021年或2022年我国三大终端六大市场药品规模增速或将进入负增长阶段,但随着医保结构不断调整,肿瘤及重大疾病创新药被逐渐覆盖,其后,我国终端药品规模将在一批有巨大需求的治疗性创新药推动下,重新恢复为刚性需求的正增长。

4+7扩面拉开帷幕,6大亮点抢先看

9月1日,联采办发布《联盟地区药品采购集中文件》,这标志着“4+7”带量采购全国扩面正式拉开序幕,中国医药市场又一轮激烈的价格竞争即将开始。

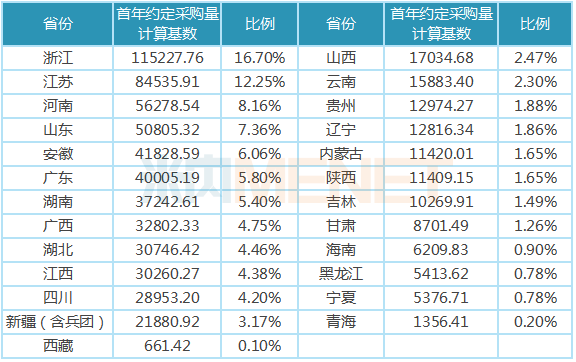

表1:联盟地区首年约定采购量(万片/万袋/万支)

(来源:上海阳光医药采购网)

本次集采范围涉及除4+7城市及福建、河北以外的25个省区。从各个省区的首年约定采购量计算基数看,浙江、江苏作为我国经济发达、医疗资源丰富的大省,其约定量基数占25个省区总量的比例均超过10%。

此次集采品种仍为首批带量采购的25个品种,申报价格不高于4+7中标价,且原则上不应高于本企业同品种2019年(截至7月31日)联盟地区省级集中采购最低价。相比于首批带量采购,本次集采的亮点有:

1、试点医院范围扩大。首批带量采购在试点地区公立医疗机构实施,而本次集采在联盟地区公立医疗机构、部分军队及社会办医疗机构等实施。

2、取消独家中标模式。本次集采最多可3家企业中标,独家、2家、3家中标分别获取50%、60%、70%的份额。多家中标可以在价格与供应保障之间求得平衡,尽量避免出现此前独家中标的施贵宝福辛普利钠片在跟标的河北出现生产能力不足问题,此外也能保证合理竞争,避免少数企业独占市场而进行垄断提价。

3、采购周期有所不同。首批带量采购以1年为1个采购周期,本次集采中选企业不超过2家(含2家)的品种,采购周期原则上为1年;中选企业为3家的品种,采购周期原则上为2年。采购周期视实际情况可延长一年。

4、品种不变,规格有所增加。本次采购品种仍为首批带量采购的25个品种,其中恩替卡韦新增1mg规格,艾司西酞普兰新增5mg、20mg规格,利培酮新增3mg规格。

5、25个品种采购量不同程度增加。随着采购范围扩大,品种的采购量也跟着增加,以可能出现的最大采购量(即70%)计算,大多数品种采购量为4+7采购量2倍以上。

表2:25个品种首年约定采购量及4+7采购数量(万片/万袋/万支)

注:带*为主品规

(来源:上海阳光医药采购网)

增幅最大的是依那普利,5mg规格的采购量约为4+7的14倍,10mg规格的采购量约为4+7的11倍,吉非替尼的增幅也较大,250mg的采购量约为4+7的12倍;也有部分药品采购量增幅较小,如福辛普利、氯沙坦等。

6、设立“违规名单”制度。本次集采申报企业、中选企业以及配送企业如果存在提供回扣、商业贿赂、以低于成本价恶意竞争、提供虚假文件、不履行供货承诺、药品发生质量问题等,都将纳入名单。纳入名单的轻则取消申报、中选资格,重的将禁止两年内参与联盟地区药品采购。

产能、原料药保障是重点,华海、正大天晴......优势凸显

本次集采确定报价最低的3家企业获得拟中选资格(申报企业不足3家的,以实际为准),统一进入供应地区确认程序。拟中选企业按申报价格由低到高依次交替确认供应地区,如果申报价格相同,那么“4+7”中选的企业、2018年在联盟地区供应省(区)数多的企业、2018年在联盟地区销售量大的企业、原料药自产的企业、过评时间在前的企业将享有优先权。

取消独家中标、产能摸底、原料药自产企业享优先权......这些都表明此次集采对投标企业产能以及中标药品供应的重视。随着过评企业数增加,竞争更加激烈,产生低价的可能性增大,对药企的成本控制能力也进行考验。总的来说,对于有产能规划、原料药保障的企业在此次集采申报价格及之后的供应地区选择都具备优势。

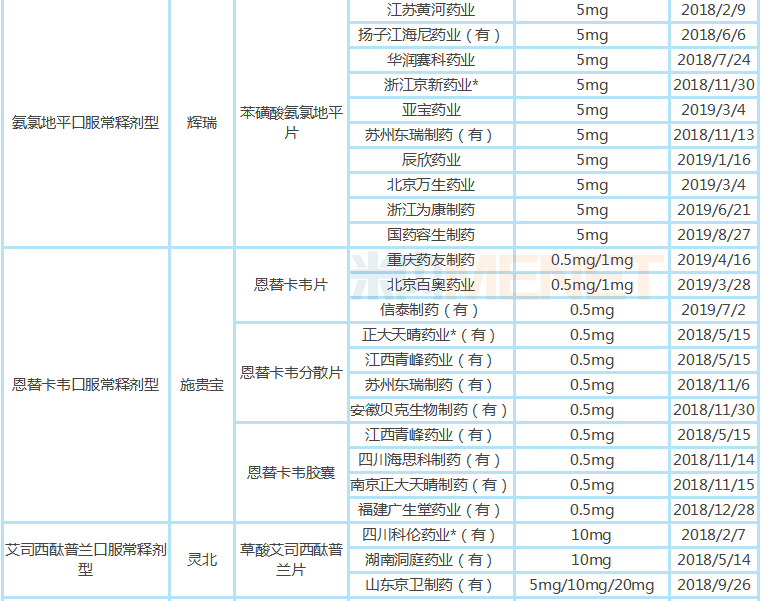

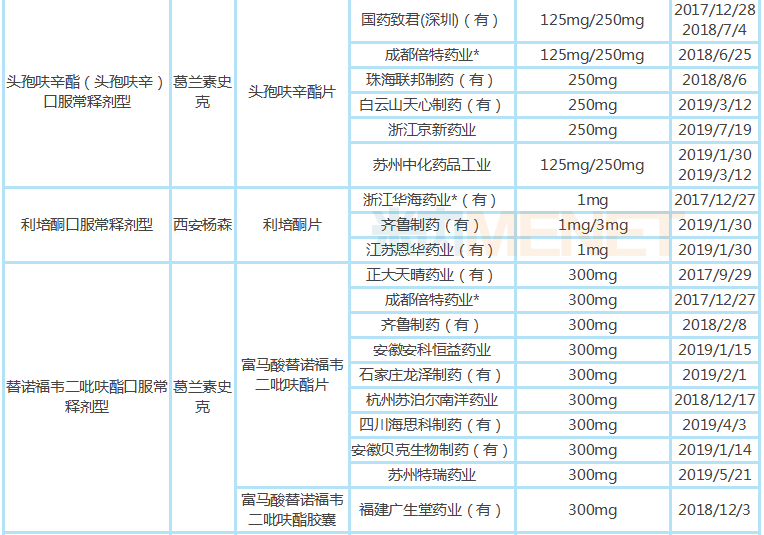

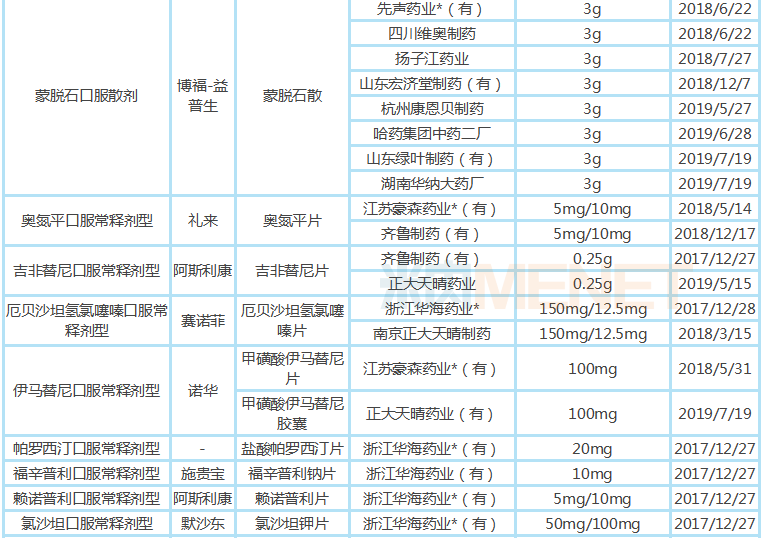

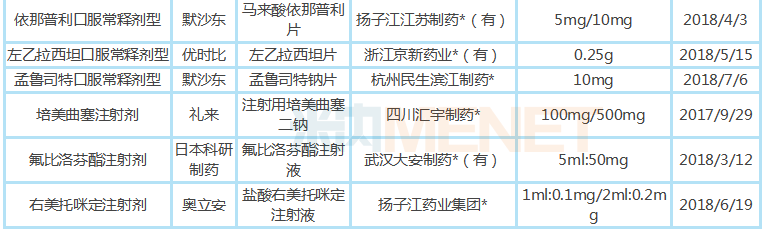

表3:25个品种过评情况

注:带*为首批带量采购中标企业;带(有)为原料药已获批

(来源:米内网数据库)

据米内网统计,截至9月3日,25个品种中有10个品种仅1家仿制药企业过评,有4个品种过评企业数达2家,有11个品种过评企业数达3家(含3家)以上,其中有4个品种过评企业数达8家(含8家)以上,分别为氨氯地平口服常释剂型(10家)、恩替卡韦口服常释剂型(10家)、替诺福韦二吡呋酯口服常释剂型(10家)、蒙脱石口服散剂(8家)。

25个品种中有12个较首轮带量采购新增了过评企业。氯吡格雷口服常释剂型、利培酮口服常释剂型、奥氮平口服常释剂型、吉非替尼口服常释剂型、伊马替尼口服常释剂型等在首批带量采购开展时仅1家药企过评;氨氯地平口服常释剂型新增了7个竞争者。

在“赛道”日益拥挤情况下,产生低价的可能性更大,如何在众多企业中脱颖而出?具备成本控制能力的药企更具优势,而原料制剂一体化的企业更具控制成本能力。据米内网数据,25个品种中,除厄贝沙坦氢氯噻嗪、孟鲁司特、培美曲塞、右美托咪定外,其余品种的过评企业中均包含原料制剂一体化企业。

图1:25个品种原料药获批数超过2个(含2个)的企业

25个品种涉及过评企业51家(以集团计),其中有30家药企有品种获得原料药生产批文,华海药业有6个品种获得原料药生产批文,正大制药(正大天晴药业、南京正大天晴制药)、齐鲁制药均有4个品种获得原料药生产批文,此外京新药业、海正药业等企业在原料药板块也发展良好,随着集采的持续推进,这些原料药制剂一体化企业可能会有规模获益。

牵一发而动全身,三大终端六大市场格局将变

虽然此次“4+7”扩围看似仅仅聚焦25个中选品种,但实际辐射范围影响很大,因为带量采购已经明确扩展全国,预计销售额TOP200,且已有企业过评的仿制药都将直接进行全国集采,4+7这个提法已正式成为历史。随着全国集采的持续推进,我国用药市场格局也将发生改变。

据米内网数据,2018年我国三大终端六大市场药品销售额为17131亿元,同比增长6.3%。如果加入未统计的“民营医院、私人诊所、村卫生室”,则中国药品终端总销售额约20000亿元。

表4:三大终端六大市场TOP20品种

注:带*品种已有企业过评

(来源:米内网数据库)

目前我国三大终端六大市场TOP20品种以慢病用药、抗感染药、抗肿瘤药居多。据米内网数据,中国城市公立医院及县级公立医院终端TOP20品种中,7个已有企业过评;中国城市零售药店终端TOP20品种中,7个已有企业过评;中国城市社区及乡镇卫生院终端TOP20品种中,5个已有企业过评。

米内网总经理/首席研究员张步泳认为,“4+7”带量采购扩面将进一步加速推动我国医药企业从仿制药向创新药转型,对我国药品终端市场影响重大。未来3年随着全国TOP200仿制药品种逐渐过评,到2021年或2022年我国三大终端六大市场药品规模增速或将进入负增长阶段,但随着医保结构不断调整,肿瘤及重大疾病创新药被逐渐覆盖,其后,我国终端药品规模将在这些有巨大需求的治疗性创新药推动下,重新恢复为刚性需求的正增长。

“4+7带量采购扩面后,常用的口服慢病用药及抗肿瘤处方药药价大幅下降,但医疗机构与零售药店的较大价差将给零售药店带来冲击。截至目前,除了少数中标品种在特定地区的合作药店同步降价以外,大多数品种在零售端均未执行中标价。”张步泳补充道。

来源:米内网数据库、上海阳光医药采购网