如今,固定收益投资者们正处在困境之中。在发达市场,债券收益率正处于或者接近历史低位,息差前所未有地收紧,央行在可预见的未来加息的可能性几无可见。全球范围内,投资级别债券收益率下跌,负收益债券规模达到16.7万亿美元。然而,亚洲本地债券有望一枝独秀,投资价值愈发凸显。

全球市场在二季度一度走高,但目前走势依然颠簸不定。美国和欧元区经济增长放缓、中东紧张局势升级导致油价反复波动、加上贸易紧张局势持续,一系列因素令市场普遍担忧,投资者对全球经济增长的悲观情绪不断加剧。值得留意的是,在市况未明之时,亚洲债券的投资价值越发凸显。特别是对于固收资产投资者而言,想要寻求优异回报、较低风险和定期现金流,亚洲债券的投资价值更为值得关注。此外,个别地区方面,尽管人民币对美元汇率破7,但由于人民币参照一篮子货币,我们相信,中国债券依然有望领跑新兴市场。

今年上半年市场环境波动剧烈,一旦有任何迹象表明主要央行立场趋向温和,市场则应声而涨;而其他时间,市场则因担忧中美贸易冲突升温甚至开辟新战线而出现抛售。虽然全球经济前景依然面临下行风险,但我们的基本预测是,各国央行将保持高度宽松的立场,全球经济增长将保持稳健、而通胀则会放缓。在此环境下,全球信贷市场相对政府债券的息差有望全面持续收窄。反观新兴市场,虽然波动频繁,但债市表现仍有望领先。

在亚洲地区,受本土消费的推动,新兴亚洲市场的增长速度超过发达经济体。个别亚洲经济体外贸结余充裕,而且拥有全球最高的储蓄率和外汇储备,当外部冲击出现时,可从容应对。货币稳定、油价走势偏弱和通胀预期转低,为政府进一步放宽财政及货币政策提供空间。

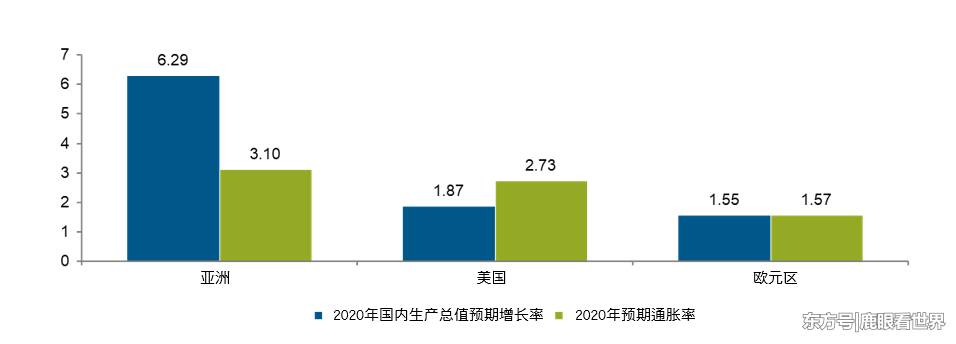

预期亚洲经济实际增长率高于美国和欧元区 (%)

数据来源:国际货币基金组织、世界经济展望更新,2019年4月。

此外,亚洲地区政局稳定有利于改善投资气氛。近月,印度、印度尼西亚和泰国先后展开大选,选举过程平稳顺利,有利于改善市场情绪,同时巩固了这些国家的经济改革预期和政策延续性。

对于全球投资者而言,在通胀预期低迷的情况下,新兴亚洲本地债券能够提供较好利差,分散美元资产带来的风险。此外,以硬货币发行的本地债券孳息率同样高于发达市场同类债券孳息率。

另外,亚洲投资级别债券和跨评级债券的波幅较美国同类产品更为平稳,稳健的宏观经济基本面为企业业务状况维持稳定提供支持;中期来看,也可为分散投资提供优势。

我们尤其看好个别亚洲市场,包括印度、印度尼西亚和中国债券的年内表现,预期将跑赢多数新兴市场。随着美联储态度趋向温和,加之轻微通胀压力,亚洲货币和当地货币债券的孳息率可望受惠于全球低息环境。而相较于发达市场,亚洲当地货币债券提供较优质的孳息,并可分散美元风险。

数据源:西方资产管理为美盛环球资产管理旗下投资附属公司,截至2019年8月。

作者系美盛资产管理旗下西方资产管理基金经理兼亚洲投资管理主管(除日本外)孙应梅